¿Cómo pueden los mercados emergentes y las economías en desarrollo (EMDE, por sus siglas en inglés) movilizar la financiación necesaria para lograr los objetivos de la Agenda 2030 y el Acuerdo de París sin poner en peligro la sostenibilidad de su deuda o incluso su solvencia? Un nuevo informe del proyecto DRGR lleva a cabo un análisis mejorado de la sostenibilidad de la deuda externa mundial para calcular hasta qué punto pueden los EMDE movilizar los niveles recomendados de financiación externa sin poner en peligro la sostenibilidad de la deuda.

Por Marina Zucker-Marques

Invertir en el desarrollo y en el clima y mantener la estabilidad económica y financiera al mismo tiempo es un equilibrio que los mercados emergentes y las economías en desarrollo (EMDE, por sus siglas en inglés) deben lograr para cumplir la Agenda 2030 para el Desarrollo Sostenible de la ONU y el Acuerdo de París.

Los EMDE (sin incluir China) necesitan un impulso en la inversión para lograr los objetivos de la Agenda 2030 y el Acuerdo de París. Un grupo de expertos independientes del G20 calcula que los EMDE, a excepción de China, tendrán que movilizar tres billones de dólares estadounidenses al año para 2030, uno de ellos procedente del exterior y dos de origen nacional.

Movilizar estos ingentes volúmenes de inversión es un reto, especialmente teniendo en cuenta que muchos de los EMDE actualmente lidian con un elevado endeudamiento y altos tipos de interés que pueden agravar rápidamente su vulnerabilidad frente a la deuda.

¿Cómo pueden los EMDE movilizar la financiación necesaria para lograr los objetivos de la Agenda 2030 y el Acuerdo de París sin poner en peligro la sostenibilidad de su deuda o incluso su solvencia?

Un nuevo informe del proyecto Debt Relief for a Green and Inclusive Recovery (Alivio de la Deuda para una Recuperación Verde e Inclusiva) (DRGR), una colaboración entre el Centro de Políticas de Desarrollo Global de la Universidad de Boston, la Fundación Heinrich Böll y el Centro de Finanzas Sostenibles de la Universidad SOAS de Londres, lleva a cabo un análisis mejorado de la sostenibilidad de la deuda externa mundial para calcular hasta qué punto pueden los EMDE movilizar los niveles recomendados de financiación externa sin poner en peligro la sostenibilidad de la deuda.

Hemos hallado que 47 de los 66 EMDE en situación vulnerable que son considerados países pobres por el Fondo Monetario Internacional (FMI), con una población total de más de 1110 millones de personas, se enfrentarán a problemas de insolvencia en los próximos cinco años cuando intenten redoblar la inversión para cumplir los objetivos climáticos y de desarrollo, y otros 19 carecen de margen fiscal y de liquidez para la inversión en clima y desarrollo y no podrán financiar las inversiones necesarias sin mejoras crediticias o aportaciones de liquidez. Estos hallazgos muestran que va a ser necesario aliviar la deuda si los EMDE en situación vulnerable y, por tanto, la comunidad internacional en su conjunto, pretenden tener opciones de lograr los objetivos de la Agenda 2030 y del Acuerdo de París.

Niveles de deuda por las nubes durante una década crucial

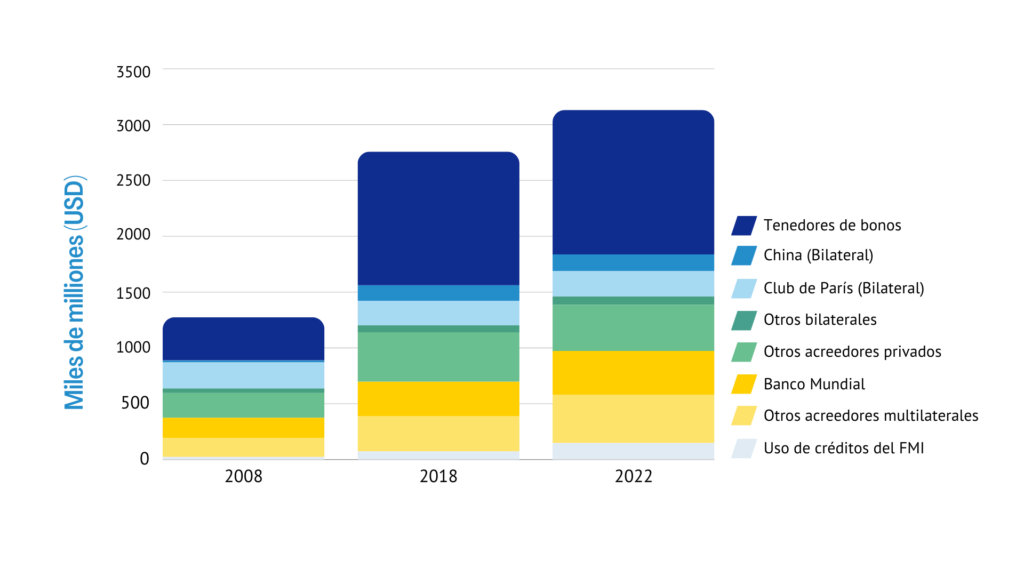

La deuda externa pública y con garantía pública (PPG) ha alcanzado niveles de récord y el servicio actual de la deuda está en máximos no vistos desde la década de 1990, cuando gran parte del sur global se encontraba al borde de la quiebra. Para los EMDE (sin incluir China), la deuda externa pública y con garantía pública es más del doble que en 2008, y ha alcanzado los 3,1 billones de dólares estadounidenses en 2022, como se ve en la figura 1. Además, los pagos del servicio de la deuda están en máximos históricos y están desplazando la inversión en desarrollo y clima. Aunque los EMDE deberían estar movilizando recursos para invertir en el clima y en el desarrollo, pagarán importes récord por el servicio de su deuda en 2024.

Figura 1: Composición de la deuda externa pública de los EMDE (sin incluir China) por acreedor, 2008-2022, en miles de millones de USD

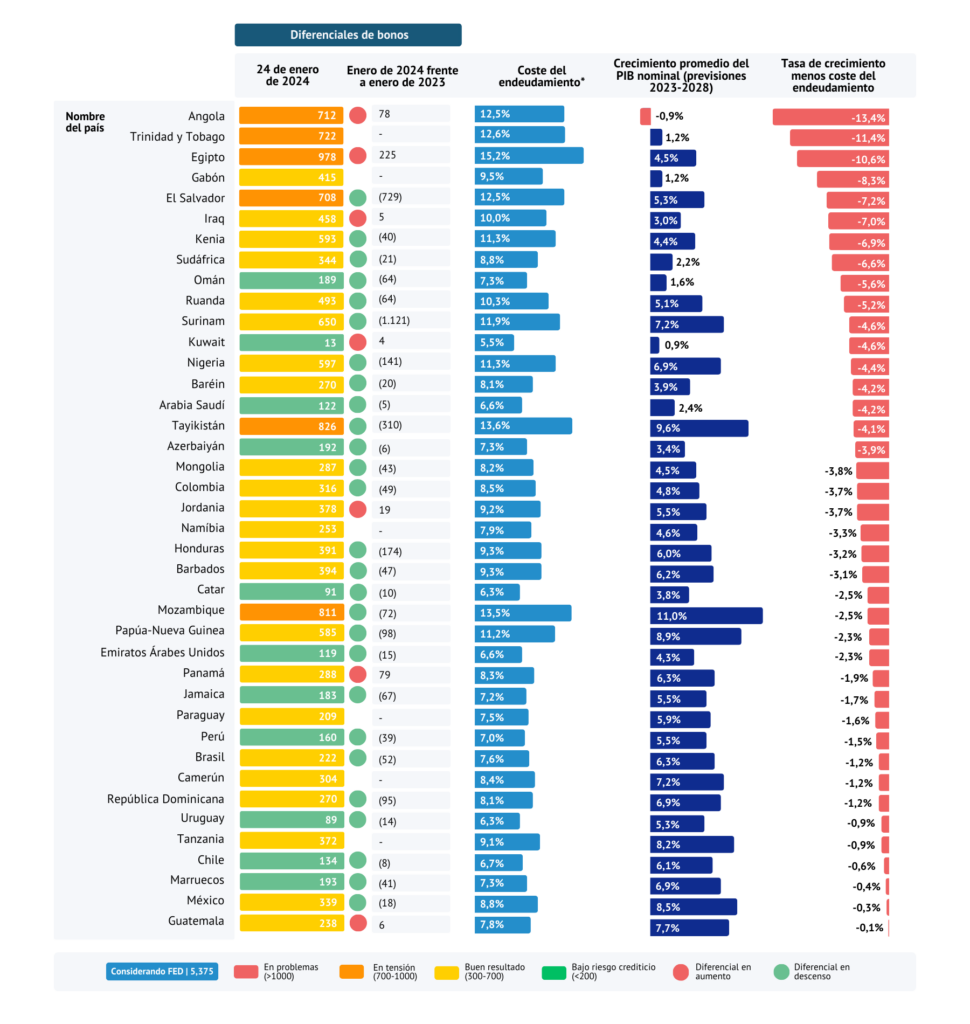

Para rematar la situación económica, obtener dinero prestado en los mercados de capital privado está fuera del alcance de la mayoría de los EMDE. Debido a que el rendimiento de los bonos supera las tasas de crecimiento previstas (véase un ejemplo de países seleccionados en la figura 2), los EMDE no pueden depender de los mercados de capitales para refinanciarse o emitir deuda nueva sin poner en peligro la sostenibilidad de su deuda. Aunque los EMDE no toman prestado exclusivamente de los mercados de bonos y es importante valorar un coste ponderado del endeudamiento, los mercados de bonos se han convertido en una fuente de financiación cada vez más importante para estas economías, lo que ha encarecido el coste general del capital. Esta situación indica que las iniciativas de suspensión de la deuda deben adoptarse cuidadosamente, especialmente en los periodos de intereses elevados, para evitar agravar el endeudamiento, y que no son una alternativa eficaz al alivio de la deuda.

Figura 2: Diferenciales de deuda soberana de países seleccionados (cambio entre enero de 2023 y enero de 2024), proyecciones de crecimiento del PIB nominal y del coste del endeudamiento

Esta situación pone de relieve un patrón preocupante para los EMDE, en los que las limitaciones externas se agravan con el endeudamiento. Aparte de las perturbaciones macroeconómicas, como los ajustes monetarios en las economías avanzadas, los EMDE también están relativamente más expuestos a las perturbaciones climáticas, como los huracanes o las inundaciones. Estos sucesos físicos destruyen infraestructuras vitales y provocan la huida de capitales, la caída de los tipos de cambio y el alza del coste del endeudamiento. Como muestra la figura 3, esta situación puede derivar en un círculo vicioso, en el que la vulnerabilidad persistente al cambio climático y las perturbaciones económicas y fiscales relacionadas con ella impide que los gobiernos puedan desarrollar resiliencia al cambio climático.

Figura 3: El impacto del cambio climático en las políticas fiscales y monetarias

Realización de un análisis mejorado de la sostenibilidad de la deuda

A pesar de los retos relacionados con la deuda a los que se enfrentan los EMDE, la comunidad internacional carece de las herramientas adecuadas para determinar los países que necesitan un alivio de la deuda y en qué medida. El FMI lleva a cabo sus propios análisis de sostenibilidad de la deuda para detectar la vulnerabilidad de los países miembros a los problemas por la deuda soberana y el nivel de alivio de la deuda necesario para devolverlos a la sostenibilidad. Sin embargo, el análisis de sostenibilidad de la deuda del FMI se queda corto en varios aspectos, como el sesgo en las proyecciones, la falta de realismo en las inversiones en clima y la infravaloración del impacto de las perturbaciones climáticas.

El marco de sostenibilidad de la deuda para países pobres del FMI y el Banco Mundial (LIC DSF) está siendo reformado actualmente, lo que supone una oportunidad vital para incluir suposiciones realistas sobre las necesidades de financiación para el clima y el desarrollo.

En nuestro análisis mejorado de la sostenibilidad de la deuda, supusimos unas necesidades de financiación externa para el desarrollo y el cambio climático de acuerdo con los niveles recomendados calculados por el grupo de expertos independientes del G20.

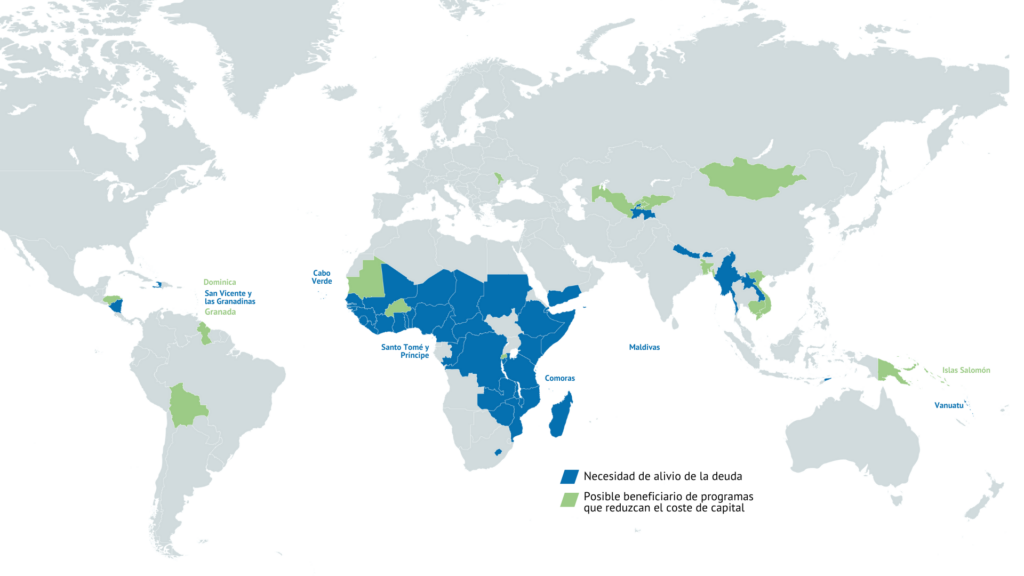

El análisis mejorado de la sostenibilidad de la deuda se centra en 66 de los 73 países vulnerables desde el punto de vista económico que cumplen los requisitos del LIC DSF, y no se incluyen siete países por limitaciones de datos. Los 47 EMDE considerados en riesgo de sufrir problemas de insolvencia en los próximos cinco años por intentar redoblar la inversión para cumplir los objetivos climáticos y de desarrollo aparecen en azul en la figura 4. Nos referimos a estos 47 EMDE como los «países del nuevo marco común», lo que significa que debe brindárseles atención urgente según el marco común del G20, el principal foro para la restructuración de la deuda. La mayoría de los EMDE se encuentran en África, e incluyen países como Mozambique, Kenia y Côte d’Ivoire, entre otros.

Además, hemos identificado otros 19 EMDE que carecen de margen fiscal y de liquidez para la inversión en clima y desarrollo y no podrán financiar las inversiones necesarias sin mejoras crediticias o aportaciones de liquidez. Estos 19 EMDE aparecen en verde en la figura 4 y abarcan países tan diversos como Mongolia, Ruanda y Bangladés.

Figura 4: Resultados del análisis de la sostenibilidad de la deuda externa: países que necesitan un alivio de la deuda

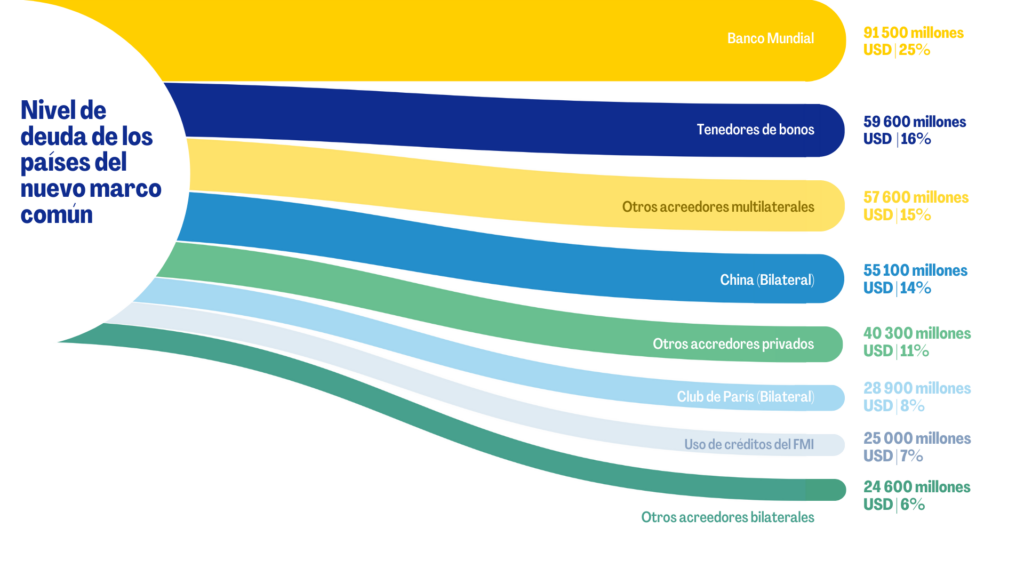

Reparto de la carga del alivio de la deuda

En 2022, los 47 países identificados en el informe debían 383 000 millones de dólares estadounidenses en deuda nominal (incluidos créditos del FMI) que, según muestra la figura 5, se adeudan principalmente a acreedores multilaterales (91 500 millones al Banco Mundial y 57 600 a otros acreedores multilaterales), seguidos de los acreedores privados (59 600 millones a tenedores de bonos y 40 300 millones a otros acreedores privados), China (55 100 millones), el Club de París (28 900 millones), el FMI (24 900 millones) y otros acreedores bilaterales oficiales (24 500 millones). Este panorama tan diverso de acreedores pone de relieve la necesidad de que todas las categorías de acreedores participen en los esfuerzos de alivio de la deuda.

Figura 5: Nuevo marco común (47): nivel de deuda nominal por categorías de acreedores, 2022, miles de millones de USD

Sin embargo, el reparto de la carga entre las categorías de acreedores ha sido un asunto polémico y ha supuesto un retraso en las negociaciones. Para que la eficiencia y la eficacia de la restructuración de la deuda soberana sean óptimas, resulta esencial tener un planteamiento claro y transparente sobre un reparto equitativo de la carga entre los acreedores. A partir de investigaciones anteriores del proyecto DRGR, el informe propone la adopción de una regla «justa» de comparabilidad del trato para tener en cuenta el reparto de pérdidas en función de los tipos favorables de la deuda contraída. Es decir, a los acreedores que hayan cobrado tipos de interés más bajos ex ante, como los bancos multilaterales de desarrollo, les corresponderá una proporción menor de pérdidas, mientras que quienes cobren el riesgo de incumplimiento ex ante deben asumir mayores pérdidas en caso de incumplimiento.

A pesar de cobrar por los riesgos de incumplimiento, los tenedores de bonos no han absorbido pérdidas proporcionales en casos de alivio de la deuda. Como muestran las negociaciones recientes con los tenedores de bonos con arreglo al marco común, como en el caso de Surinam y Zambia, la elevada remuneración de los tenedores de bonos apenas se toca incluso después de la renegociación de la deuda, mientras que los países con problemas de deuda se quedan con elevadas obligaciones de servicio de la deuda que pueden entorpecer su desarrollo económico. Resulta fundamental que los tenedores de bonos participen adecuadamente en los esfuerzos de alivio de la deuda y, para que esto ocurra, es preciso combinar disposiciones legislativas adecuadas en determinadas jurisdicciones, como Nueva York, con incentivos para la participación de los tenedores de bonos en el alivio de la deuda, como una recuperación de la propuesta de los bonos Brady.

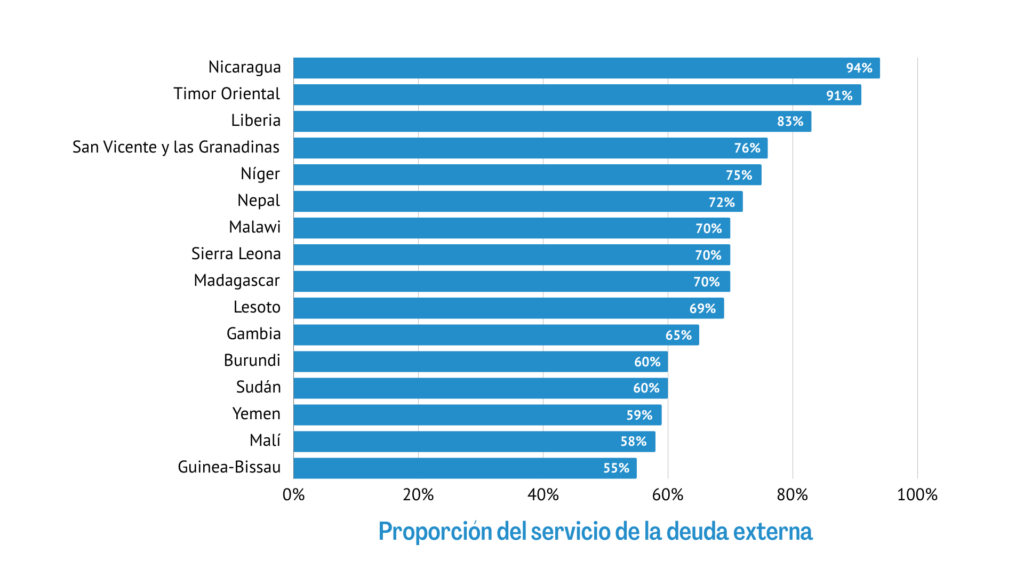

Los tenedores de bonos no son la única categoría de acreedores que debe implicarse más en el alivio de la deuda. Aunque los bancos multilaterales de desarrollo suelen proporcionar elevados niveles de concesionalidad, para varios países que necesitan un alivio de la deuda, lograr la sostenibilidad de la deuda depende de incluir las reivindicaciones de los bancos multilaterales de desarrollo en las negociaciones de restructuración de la deuda. En la figura 6 se muestra que al menos 16 EMDE que necesitan un alivio de la deuda pagarán la mitad del servicio de su deuda a bancos multilaterales de desarrollo en los próximos cinco años. Resulta fundamental que los bancos multilaterales de desarrollo participen en las negociaciones de alivio de la deuda, aunque sea de forma que no se ponga en peligro su calificación crediticia.

Figura 6: Promedio (2023-2030) del servicio de la deuda a prestamistas multilaterales como proporción del servicio de la deuda soberana externa.

Alivio de la deuda para una recuperación verde e inclusiva

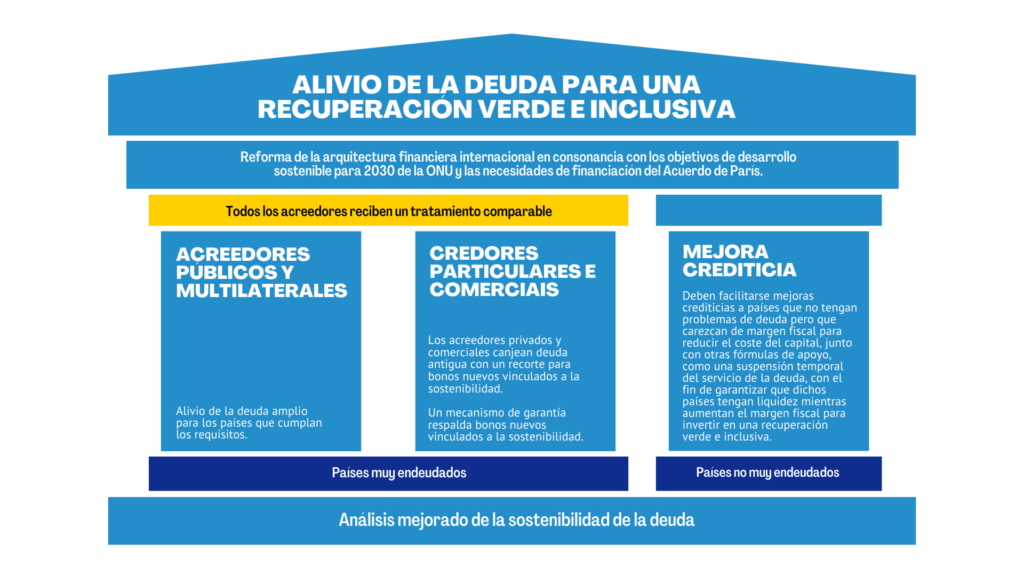

Con el fin de lograr un proceso justo y eficaz de alivio de la deuda, el proyecto DRGR ha elaborado una propuesta de alivio de la deuda amplio y concertado para liberar recursos en EMDE muy endeudados a fin de potenciar una transición justa a una economía resiliente, socialmente inclusiva y con bajas emisiones de carbono. La propuesta del proyecto DRGR descansa sobre tres pilares, como se ve en la figura 7.

El primer pilar establece que los acreedores públicos y multilaterales deben conceder unas reducciones significativas de la deuda que no solo devuelvan al país afectado a una situación de sostenibilidad de la deuda, sino que lo encaminen a lograr los objetivos climáticos y de desarrollo, y de tal forma que se conserve la solidez financiera y la calificación crediticia de los organismos multilaterales.

De acuerdo con el segundo pilar, los acreedores privados y comerciales conceden reducciones proporcionales de la deuda junto con los acreedores públicos con una comparabilidad «justa» del trato. Es preciso conminar a estos acreedores a entablar negociaciones mediante medidas que combinen castigos y recompensas.

Por último, según el tercer pilar, deben facilitarse mejoras crediticias a países que no tengan problemas de deuda pero que carezcan de margen fiscal para reducir el coste del capital, junto con otras fórmulas de apoyo, como una suspensión temporal del servicio de la deuda, con el fin de garantizar que dichos países tengan liquidez mientras aumentan el margen fiscal para invertir en una recuperación verde e inclusiva.

Figura 7: Los tres pilares del alivio de la deuda para una recuperación verde e inclusiva

Recomendaciones normativas

Los resultados del informe destacan la necesidad de reformas urgentes principalmente en tres ámbitos.

En primer lugar, los análisis de sostenibilidad de la deuda, que se están revisando en el FMI, deben mejorarse y calibrarse para incluir las necesidades vitales de inversión en clima y desarrollo de los EMDE, así como el potencial del cambio climático y otras perturbaciones.

En segundo lugar, el marco común del G20 tiene que basarse en los análisis mejorados de sostenibilidad de la deuda, obligar a todas las categorías de acreedores a participar y lograr el nivel de alivio de la deuda necesario para movilizar la financiación para los objetivos climáticos y de desarrollo.

Por último, deben proporcionarse mejoras crediticias y la suspensión del servicio de la deuda, como, por ejemplo, a través de una iniciativa de suspensión del servicio de la deuda revitalizada y mejorada, a los 19 EMDE que se enfrentan a problemas de liquidez y no de solvencia y que carecen de margen fiscal para inversiones en desarrollo. Aquí, la suspensión temporal del servicio de la deuda y la remodelación deben acompañarse de nueva financiación cuando el coste ponderado del capital sea inferior a la tasa prevista de crecimiento de los países participantes.

El futuro de los EMDE se halla en una encrucijada. Si continúan las actuales tendencias económicas y políticas, la comunidad internacional verá un incumplimiento de la Agenda 2030 y del Acuerdo de París. Además, las repercusiones de la inacción tendrán como resultado un coste social, económico y medioambiental devastador que podría ser irreversible.

A pesar de ello, existe otro camino.

Si los países consiguen acelerar las inversiones en clima y desarrollo, la economía mundial puede evolucionar hacia un modelo bajo en emisiones, más equitativo, resiliente y que lleve a la prosperidad común.